瑞銀:全球樓市這十大問題,炒不炒房都要知道

Author:管理員From:www.change888.com Date:2018-12-19 18:02:34

對於壹些國家的投資人來說,投資房地產和理性投資沒什麽關系。但放眼全球成熟市場,房產投資遠不是“炒房”這麽簡單。

瑞銀在2019年全球房地產展望中對於地產投資標的、投資收益和政策性風險、共享經濟與零售業態等諸多影響地產投資的問題進行了分析,並指出古早上投資大城市核心區域地產的策略並沒有發生改變,但不斷變化的科技和商業生態將會加速行業競爭的淘汰速度。

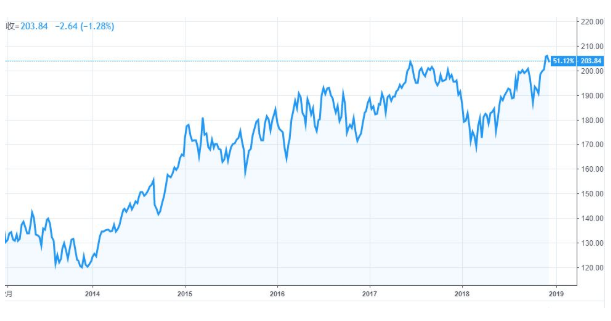

道瓊斯美國住宅房產基金指數在過去五年中纍計漲幅達到51%,堪稱房產基金穩健+高收益的典型代錶。

壹、為什麽核心區域地產仍然是每個人都應考慮的投資標的?

在美國,專業的房產投資機構根據投資者對於風險的承受能力,將房產區別為核心(core)、核心增益型(core-plus)、增值型(value-added)和投機型(opportunistic)。顧名思義,資產收益的波動性越小,安全邊際就越高。其中,核心型房產指的就是大城市中心有穩定租戶的高質量地產。

瑞銀指出,雖然市場經濟不斷在演變,但是核心地產的投資價值依舊沒有變化。從資產多元化、定期收益、較低的價格波動性和受契約保護的房租收益,使得這壹類投資在各種經濟環境下都有壹席之地。

持有這類核心地產或相關資產的策略能夠幫助投資者減少資產組合中的波動性和風險。目前這樣的經濟增速放緩可能會維持數年,持幣觀望的機會成本也會越來越高。但如果投資風險更高的資產很可能會遭遇到不可遇見的沖擊。核心資產投資策略能夠為這些極端因素提供對沖,幫助投資者在行情不好的時候獲取穩定收益。

二、如何解讀房產投資收益與國債收益之間的利差?

瑞銀指出,目前全球市場呈現出截然不同的兩種情況。在歐洲和日本,房產投資和國債收益的利差仍然高於長期平均值,這與世界其他地區正好相反。

日本的國債收益率沒有短期內上升的跡象,所以房產收益的溢價可能會成為新常態。過去幾年美國國債收益率壹直在漲,受到其滯後影響和潛在租金上升預期,美國房地產投資收益也將上升。瑞銀預計隨著2019年歐洲央行貨幣政策的轉變,歐洲市場也將出現與美國類似的變化。當然並不排除歐洲央行效仿日本央行將利率長期維持在低位的做法,但這不是瑞銀的核心立場。

三、政治風險如何影響地產投資決策?

過去幾年,政治風險壹直是投資市場揮之不去的話題。瑞銀錶示,從結果來看全球資產投資回報和流動性依舊保持強健,根本性的原因就是這些“政治風險”沒有對資產收益的根基造成影響。簡而言之,就是周期內相對強健的經濟增長疊加低利率因素對資產價格形成了支撐。

但瑞銀認為,2019年的情況可能會出現變化。特朗普引起的全球貿易糾紛可能會對全球經濟增長造成負面影響,對不動產投資形成擠出效應。

另外,像義大利的民粹聯合政府嚇壞了房產投資人,目前義大利長期政府債券的收益率甚至要高於房產投資收益率。而如果“硬脫歐”最終成為了現實,“脫歐大限”之後英國的房地產市場也會受到波及。

四、工業地產牛市結束了麽?

在過去幾年工業地產壹直是市場上的香餑餑,但近期收益率持續走低,目前這個曾經的高收益闆塊僅僅比全球資產平均回報率高了壹點點,引起了對於這部分投資的進壹步擔憂。

然而瑞銀指出,全球範圍內租金走勢仍伴隨著需求和投資情緒持續上漲,其中零售企業和網際網路服務商立足於優化網路的需求特別明顯。而且目前城市的物流/後勤用地需求使得居民區與非居民區之間的區別愈加模糊。

瑞銀認為,從過去15年的經驗來看,工業用地的收益率與全球物流企業股價升值幅度有強關聯。但由於全球貿易糾紛影響,近期相關股價走勢相對疲軟。所以瑞銀將相關資產投資建議從“買入”調整至“持有”。

五、來自亞洲的跨境投資會對全球資本流動產生什麽影響?

瑞銀預計隨著全球加息周期的臨近,跨境投資者對於套保成本將會更加敏感。2018年美元資本總量基本持平,在2019年主要貨幣留在本土的意願將會更加穩固。雖然德國和英國的區域內跨境投資仍將活躍,但歐元區整體市場的穩定可期。

瑞銀錶示,值得額外關註的是日本數額可觀的養老基金流入跨境房地產投資。由於本土收益率持續較低以及不斷增長的養老債務,全世界最大的養老基金在2018年投資全球房地產的倉位壹直在增加。瑞銀預計2019年仍將會有數十億美元的日本資本試水投資全球房地產。

六、“另類”投資是否會成為房地產投資常態?

過去幾年裏反常的市場環境使得絕大多數資產的收益率伴隨著極低的利率創出新低。市場投資者也已經適應了這樣的環境,所以有許多資本轉嚮了替代性投資。隨著利率正常化,這個趨勢將會逐步減緩。

瑞銀認為,這類較為新奇的投資標的仍然會是2019年不可忽視的投資趨勢,畢竟這壹塊較高的收益預期能夠滿足特定投資者的需求。但同時也需要註意隨著科技和人口趨勢的變化,不動產本身的功能也出現了結構性的變化。例如數據中心和老人專用住宅都反映出了投資機制的成熟。類似於學生公寓這樣的投資也不再被視為“另類”市場,而可以被歸類於機構投資。

瑞銀也指出,許多替代性房產投資選擇會要求投資者承擔更長的投資期限和更大的操作風險。投資者原本應當獲得更高的風險溢價,但隨著收益率的下滑,這個邏輯似乎也很難在價格上反映出來。

七、“共享經濟”能否在2019年持續強勢?

與共享經濟相關的房地產項目壹度也被視為“另類”,但隨著過去五年的發展已經成為主要的需求來源之壹。瑞銀認為這樣的趨勢在2019年仍然會延續。

在商業地產領域,對於性價比和靈活性的需求支撐了聯合辦公模式的發展。2018年WeWork成為了曼哈頓最大的私營事務室承租人,同時在歐洲大城市的市場佔有率也達到了10%,這個趨勢仍在不斷上升。同時“再城市化”的趨勢也使得以承受能力為考量的租賃模式興起,並給相關產業帶來了堅實的用戶基礎。此外類似於共享倉儲這樣的革新式創意也不斷冒頭。但隨著資產更加集中,其信息透明性存疑也是對於投資者的考驗。

八、零售行業是否到此為止了?

瑞銀指出,零售行業正在經歷結構性的變化是毋庸置疑的事實。消費者偏好不斷改變,科技進步和全球化都驅動人們傾嚮於在不同的場所進行消費。這本身不是什麽新的傾嚮,但許多零售商和投資人就是沒有辦法適應。當然,這不是說所有的承租人都是那麽“僵硬”。

瑞銀認為明年不會是零售業態終結的壹年,也不會在這期間完成徹底的轉型。具體來說,壹些低端的零售業可能會變成事務室,住所或其他的場所。在某些地區,沒有人氣的商場變成實驗室也不是新奇的事情。所以對於零售業態來說,2019年並不是終點,但革新和轉變是必要的變化。

九、以ESG為代錶的先進投資理念是否會因為市場疲軟而被弱化?

瑞銀指出,過去壹些投資收益較好的年份,以ESG(環境、社會和治理)理念驅動的投資壹直錶現良好,而且策略本身也在不斷進步。從最初的汙染治理和節能減排已經上升到了對於租客本身的考察。

雖然市場環境本身的惡化會導緻投資人減緩尋找高收益項目的步伐,但ESG策略本身就是收益率保障的底線。這也意味著市場將會出現分化,那些優先採取ESG策略的資本將會把那些後進者遠遠甩開。

十、科技對於房地產價值的影響將有多大?

毫無疑問,2019年科技的進步仍然會對房地產市場造成顯著影響。隨著消費者的衣食住行方式的變化,相關產業也需要不斷做出改變來抓住潮流。瑞銀認為這種影響意味著更多的資本支出將會被用於改造項目。

舉例而言,隨著遠程辦公的興起,城市中對於短租辦公位的需求急劇上升。如果無法提供租客想要的服務,意味著租客很快就會“用腳投票”。總結來說,隨著科技的發展資本支出的要求會相應增加,但投資人也會追求更高的收益率。