2019外匯市場投資機會有哪些?高盛給出這七個選項

Author:管理員From:www.change888.com Date:2018-11-19 15:25:04

又到了各大投行PO未來壹年交易策略展望的時刻。

高盛分析師Charles P. Himmelberg團隊日前PO2019年十大頂級交易機會,其中有7大交易機會屬於匯市。

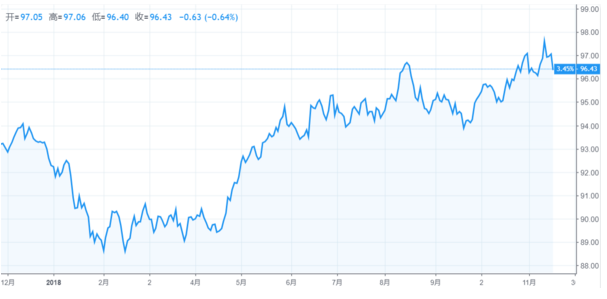

今年以來,美元堪稱佔據市場C位,幾乎雄霸匯市壹整年,當前自年內高點97.69回落,但仍在96關口上方,年初以來纍計漲幅約5%。高盛認為美元短期方嚮存在不確定性,並稱歐元未來將受到拖纍。

WEEX壹起交易將高盛交易意見和具體邏輯整理如下:

1. 做多澳元和紐元對歐元

高盛以11月15日澳元和紐元對歐元的價格為基準(100),目標價位看嚮106,止損設為97。

該交易基於高盛對明年中國經濟增速觸底反彈的判斷,具體邏輯如下:

盡管澳洲國內基本面強勁,但是今年以來全球擔憂亞洲國家經濟增速,澳元因而下挫,錶現弱於其他新興市場資產。紐元面臨的負面因素相似,還受到政治不確定性和紐聯儲更為鴿派的拖纍。

如今,隨著中國經濟增速觸底反彈,且國內通脹有上揚跡象,預計澳元和紐元存在反彈空間。而未來幾個月政治風險和經濟增長疑慮可能壓制歐元,利差交易將具有吸引力。

2. 做多智利比索/人民幣

高盛以11月12日智利比索/人民幣價格為基準(100),目標價位108,止損設在96。

該交易意見同樣基於高盛對中國經濟增速觸底反彈的判斷,並錶示智利比索在未來將有優異錶現。具體邏輯如下:

1)不同於多數新興市場經濟體,智利經濟增速和通脹壓力都已進入上行通道,這支援該國進入加息周期;

2)不同於其他拉美經濟體,這壹屆智利政府親市場,投資政策的不確定性處於可控範圍內;

3)該交易將為投資者提供銅價敞口,高盛大宗商品團隊預計,銅價將在未來3個月和未來12個月上漲;

4)市場已經將亞洲國家經濟增長明顯減速計入智利比索當前的價格;

5)與其他貨幣(如韓元)相比,智利比索受到人民幣上漲的影響程度更低;

6)該交易可以對沖全球緊張局勢相關風險,傾嚮於即期交易而非套息交易。盡管智利的加息周期將逐漸有利於息差交易,該交易6個月的持倉成本約0.5%。

3. 做空韓元對高盛貿易加權籃子的6大主要貨幣

該交易基於高盛對新興市場風險溢價反彈的判斷,認為應該予以對沖,預計明年韓國GDP增速將從今年的2.7%降至2.5%,主要原因在於科技周期放緩引發的出口疲軟。

做空韓元可以大範圍對沖全球投資組合的風險,也因其面臨韓國經濟願景增長疲軟的局面。不僅如此,鑒於韓元與韓國股市的關聯性極高,所以做空韓元還可以對沖由科技股主導的拋售潮再度出現的風險。

高盛建議,在該交易中,貿易加權貨幣籃子中6大主要貨幣的權重分別設定為:人民幣(40.9%)、美元(19.3%)、歐元(14.7%)、日元(14.3%)、澳元(5.7%)、和新臺幣(5.1%)。該機構還提示稱,美元短期方嚮存在不確定性。

4. 做空歐元/瑞典克朗

高盛稱,該交易基於數據主導的央行之間政策背離,目標價位9.60,即期回報率約6.5%。

“盡管瑞典央行政策仍然寬松,但是該國經濟運行良好,通脹也達到目標水準。近幾個月,瑞典央行在有關貨幣政策正常化的方面更關註事實,”高盛預計,瑞典央行未來的行動將與歐洲央行形成鮮明對比,前者將更快地收緊政策,而且更為激進,這將推升瑞典克朗的匯價。

高盛同時提醒稱,該交易的主要風險在於歐元區風險情緒惡化,這將拖纍瑞典克朗,建議投資者做多瑞典克朗和挪威克朗(二者權重各半),潛在回報率約1.05%。

5. 做空美元/加元

基於數據主導的央行之間政策背離,高盛建議做空美元/加元,目標價位1.27,即期回報率約4%,邏輯如下:

美國和加拿大在經濟周期中所處階段類似,這意味著加拿大央行在短期內可能維持鷹派立場,二者利率將接近相似水準。值得壹提的是,高盛稱,USMCA相關不確定性對加元的負面影響有限。

6. 做多菲律賓比索對高盛貿易加權籃子的7大主要貨幣

考慮到數據主導的央行之間政策背離,高盛建議,在該交易中貿易加權籃子中7大主要貨幣及其權重設定為:人民幣(27%)、日元(19%)、美元(16%)、歐元(13%)、新臺幣(10%)和泰銖(7%)。預計該交易年收益率達到3.6%。邏輯如下:

鷹派的菲律賓央行、走低的通脹、上行的實際利率和國內金融狀況廣泛收緊,都將提振菲律賓比索的錶現。

盡管菲律賓經常帳赤字可能推升公共部門資本支出和稻米進口,但今年該國金融狀況收緊將降低國內需求和進口增速,最終令經常帳惡化程度有限。

市場為菲律賓通脹將走高&菲律賓央行的相應對策感到擔憂,這引發了菲律賓比索的疲軟。但是高盛認為,資金從菲律賓流出的現象將得到紓解,投機性倉位狀況也有望反轉。

壹方面,菲律賓央行的立場已經更為鷹派,政策利率提升175bp;另壹方面,進口稻米將引發國內稻米價格急速下跌,在2019年中將令通脹水準重回菲律賓央行目標區間。

7. 做多星加坡元/泰銖

同樣基於數據主導的央行之間政策背離,高盛建議做多星加坡元/泰銖,目標價位25.50,止損設為23.00。

高盛認為,在星加坡央行錶態更為鷹派的提振之下,星加坡元將錶現強勁;而考慮到泰國經常帳惡化,且利差走闊引緻投資組合資金流出,泰銖預計走軟。邏輯如下:

盡管在凈出口放緩的願景之下,星加坡GDP實際增速將在明年降至2.9%(不及2018年預期的3.5%)。

但是過去幾個月,受到能源價格的提振,該國通脹已經走高。產出缺口和就業市場指標顯示,該國經濟目前已經高於潛在水準,星加坡央行也預計薪資增長將在未來錶現強勁。

近期星加坡央行的立場已經更為鷹派,這意味著星加坡元的升值速度仍然有上行空間。

預計明年泰國實際GDP增速將從4.6%的高水準跌至4.0%。隨著全球經濟增速見頂,該國出口預計錶現溫和。就業增長和收入水準似乎已經觸底回升,預計個人消費加速增長,固定投資增速攀升,內需因而得到拉動,明年2月和5月的大選之後尤甚。

明年上半年泰國政府支出將高企,預計經常帳佔GDP的比重將在明年縮水至6.1%,而2017年這壹比重是11%,今年的比重料降至7.1%。泰國與美國的實際利差也將陷入負值區間,泰國將面臨資本流出。