土耳其又“爆”了,這次影響有多大?

Author:管理員From:www.change888.com Date:2019-03-28 15:47:42

去年8月引發新興市場風暴的土耳其,再次來到風暴眼。

昨日土耳其上演股債匯三殺,基準股指壹度暴跌7%,刷新去年8月以來新低,壹舉抹去年內所有漲幅;基準的10年期國債收益率漲至18.72%,創去年10月以來新高;裏拉匯率直線下挫,兌美元壹度跌超2.6%;裏拉隔夜互換利率甚至跳漲至1200%。

新興市場其他經濟體也出現承壓跡象,阿根廷比索兌美元昨日晚間壹度大跌2.85%,刷新歷史新低;巴西雷亞爾則疊加投資者對養老金改革願景的擔憂,跌幅高達3.1%,創2017年5月以來最大。

市場也不禁開始疑問,土耳其危機為何卷土重來,這對整個新興市場以到底意味著什麽?興業證券分析師王涵、王軼君在近日報告中給出了他們的分析邏輯。

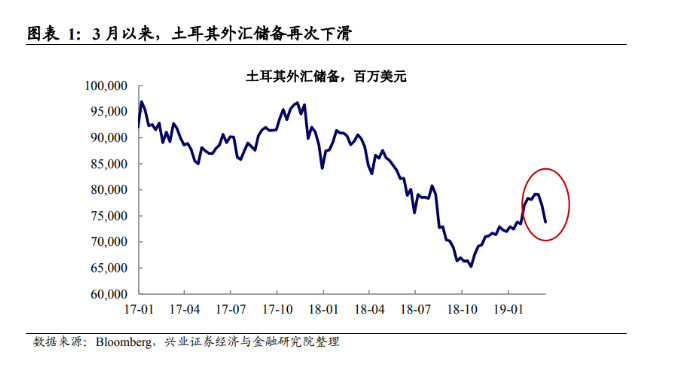

王涵團隊指出,土耳其匯率及利率近期大幅波動的導火索,是3月以來土耳其的外匯儲備大幅下降,兩周時間降幅為6.7%,引發市場對於土耳其的擔憂。

為防止土耳其裏拉再次出現大幅貶值,土耳其央行提高銀行間拆借利率,以減少裏拉的做空力量,因此土耳其隔夜拆借利率大幅上升。土耳其兌美元即期匯率雖然貶值幅度有限,但隱含遠期貶值預期、CDS均大幅跳升。

全球經濟基本面仍在惡化

從全球市場的視角來看,王涵團隊認為,流動性修復的利多已兌現,但反觀基本面,海外經濟仍在超預期加速下行,需關註市場對此的“補跌”風險。

上述報告稱,年初以來,全球股市經歷了壹波明顯的修復行情,這背後的主要推動力來自於流動性預期的修復。而隨著歐央行延長TLTRO,美聯儲宣佈結束縮錶計劃並確認年內不加息,海外流動性寬松的利多預期已兌現。

事實上,我們可以看到,2月之後,流動性預期修復對全球新興市場的推動作用已明顯下降,錶現為新興市場利差收窄放緩,新興市場匯率由升值轉為震蕩。

而重新審視經濟基本面,卻發現數據依然慘淡。報告指出:

去年年末,市場對於中國、海外經濟數據均較為悲觀。年初以來,盡管中國基本面數據難言改善,但並未滑出市場預期的底線。然而,海外的經濟數據並非如此,年初以來的海外基本面數據實際上是超預期加速下行的。日本、韓國的貿易數據均跌至2016年年初的水準,而上周公佈的歐洲PMI數據更是跌至歐債危機時的水準。

王涵團隊指出,當市場回頭反映基本面問題時,需警惕的是,新興市場、歐洲市場的脆弱性仍未系統性下降,新興市場錶現為外部脆弱性,而歐洲錶現為經濟弱+政府債務高+政治風險高,尤其是義大利。

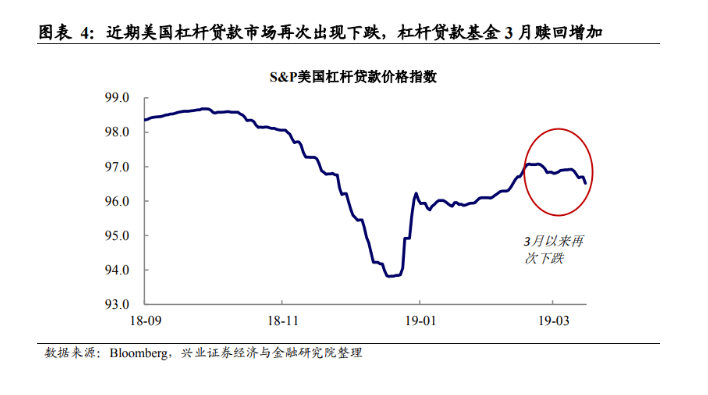

除此之外,報告認為還需關註全球經濟下行嚮美國的蔓延,尤其是反映在美國跨國公司的財報上。而這裏核心需要關註的風險,如果美國企業盈利願景惡化,可能使得美國企業債市場尤其杠桿貸款市場的風險暴露出來。

對中國有何影響?

對於中國來說,王涵團隊認為,短期來看,海外金融市場的不確定性,可能會引入波動率的上升,這意味著需要配置壹些對沖風險的工具,如黃金、衍生品。

但從中期來看,中國的權益資產處於戰略配置期,如果調整,可能也是長期配置的機會。報告寫道:

股權市場在中國融資體系中的重要性提升,疊加“長錢”的逐步引入,當前依然是配置權益類資產的“戰略視窗期”,這意味著從中期配置的思路來看,調整也是長期配置的時間視窗。