圖解美聯儲利率周期:未來數十年都不會加息?

Author:互易市場From:www.change888.com Date:2020-07-23 09:09:44

經濟學家漢密爾頓認為,目前會是“最長”且“水準最低”的利率周期,美聯儲未來數十年可能都不會加息。

在經濟學家漢密爾頓(Chris Hamilton)看來,美國當前的利率周期始於2019年8月,當時為了應對回購危機,美聯儲將利率從周期高點2.4%下調到2.1%。在那場危機中,美聯儲無法設定利率,結果利率只能聽憑自由市場擺佈。

為了解釋他為什麽預計目前會是“最長”且“水準最低”的利率周期、且之前的降息無法逆轉,漢密爾頓從利率周期切入,進行了詳細分析。

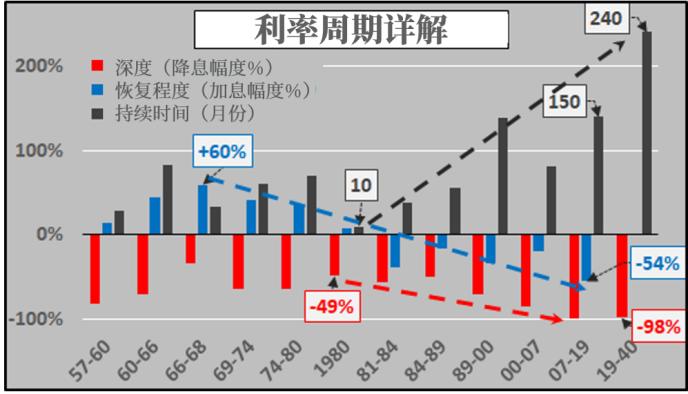

首先,下圖展示了1981-2020年(可能到2040年)的利率周期。從圖中可以看出,隨著時間的推移,周期持續時間越來越長——從原先的3年、5年,到後來的十幾年;利率水準起始點與結束點也越來越低,降息之後很難再加回去。

基於這壹模式,再考慮到宏觀因素,漢密爾頓認為當前周期的利率很可能會在未來數十年都保持在零水準(或更可能跌進負區間),沒有加息。

為了衡量利率周期的變化動態,下圖詳細展示了降息深度(起始利率與周期低點的差值幾趴)、持續時間(本周期初始降息到下壹個周期初始降息的時間)以及恢復程度(在加息階段較周期低點上調了多少利率)。

結果顯而易見:降息深度不斷加大(最近兩個周期基本上為100%),持續時間從不足壹年到超過十年,恢復程度從之前的完全恢復到現在“加息程度不及降息幅度的50%”。

從上圖可以看到,當前周期的降息幅度也達到了100%,漢密爾頓預計,未來大約20年的利率都將維持在零水準。

為了更好地進行分析,漢密爾頓切換角度,展示不同利率周期內的全職員工、勞動年齡人口(15-64歲)以及聯邦債務情況。可以看出,在勞動年齡人口快速增長時期,利率上升,債務下降;在勞動年齡人口增長放緩時,利率下降使得市場對債務的依賴性增強,債務增長。

在當前利率周期的短短11個月中,聯邦債務已經增長了4.4萬億美元(超過2007年以前的所有周期),而勞動年齡人口正在減少(不是因為疫情,而是因為生育率幾十年來都為負值,以及自08年來移民數量迅速減少,到2020年基本為零)。零利率政策加上極低的勞動年齡人口增長率,將意味著聯邦債務的激增。

為了量化這壹情況,下圖顯示了聯邦債務增長與全職員工凈增長之比。這壹比例正呈拋物線上升。漢密爾頓預計,在當前周期,隨著債務飆升以及美國難以輕松讓失業者恢復就業,每增加壹個全職工作崗位,聯邦債務將增長10倍。

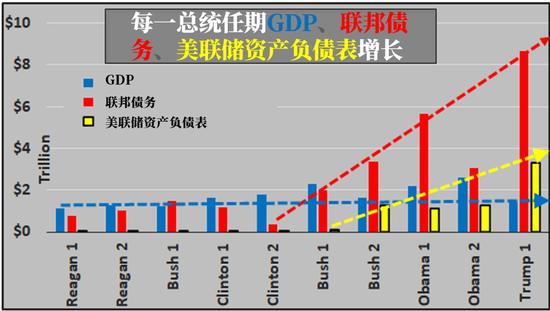

此外,漢密爾頓還展示了自1981年1月雷根上任以來每屆總統任期的相關數據變化情況。漢密爾頓預計,在特朗普任期內,截至2021年1月的總統就職日,美國聯邦債務將會達到28.2萬億美元,GDP達到20.6萬億美元,美聯儲資產負債錶達到7.8萬億美元。

他認為,無論是拜登還是特朗普勝出,下圖中的三個箭頭依舊會繼續沿當前方嚮前進。因此,投資者最好有根據地進行投資。